グリーントランスフォーメーション(GX)実現のための政府方針

官民150兆円

新たなGX方針をテコに巻き返せるかは見通せない。官民150兆円のうち20兆円は政府がGX移行債で調達する。130兆円超は民間投資という想定だ。国が策定した工程表からは企業のインセンティブが見えにくく、計画通りに民間資金が集まるとは限らない。

GX基本方針 炭素値付け導入盛り込む

GX基本方針 炭素値付け導入盛り込む

(日経新聞 2023/02/11 朝刊記事)

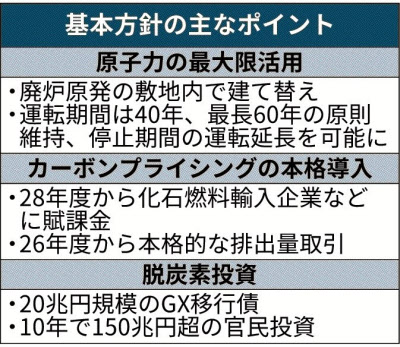

▽…脱炭素と経済成長を両立するグリーントランスフォーメーション(GX)実現のための政府方針。政府は2050年までに温暖化ガスの排出量を実質ゼロにする目標を掲げる。脱炭素電源となる再生可能エネルギーや原子力を「最大限活用する」と明記した。

▽…28年度から温暖化ガス排出量に応じて化石燃料に価格を上乗せする「カーボンプライシング」の本格導入や、先行投資のための20兆円規模のGX経済移行債発行を盛り込んだ。再生可能エネルギーと省エネについては投資目標を掲げたものの、従来の延長線上の取り組みも目立つ。

▽…東日本大震災後の原子力政策は大きく転換する。原子力発電所の運転期間延長と新型原発の開発・建設が柱となる。21年に閣議決定したエネルギー基本計画で掲げた「原発の依存度低減」には触れなかった。原発を新たに建設する場所について、与党内の慎重論に配慮し、廃炉を決めた原発の敷地内に限定するように今年に入ってから文言を修正した。

「移行国債」欠かせぬ透明性

GX基本方針を閣議決定、世界の主流より基準緩く

(日経新聞 2023/02/11 朝刊記事)

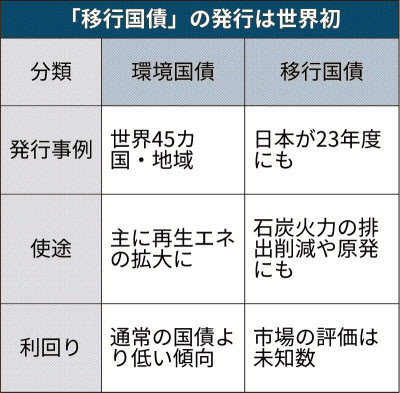

政府は10日に閣議決定したGX(グリーントランスフォーメーション)基本方針に基づき、GX経済移行債の制度設計を急ぐ。資金の使い道を脱炭素事業に絞った新たな国債で、国内外の機関投資家向けに売る想定だ。欧州で普及する環境国債では対象から除くことの多い原子力なども幅広く対象とする。世界初の試みで、情報開示など市場の信頼確保が課題となる。

今後10年間で約20兆円発行する。初年度の23年度は最大1.6兆円の計画。10年債や20年債での発行を検討する。

赤字国債や建設国債、東日本大震災の復興支援のための復興債などは市場ではすべて同じ国債として流通し、投資家は区別できない。今回は国際標準の認証などを経て、脱炭素を目的にした新たな種類の国債として売り出す方向だ。

脱炭素の分野で世界の主流は国際的な指針に基づいて再生可能エネルギーなどに使途を絞った環境国債だ。欧州やインド、韓国、インドネシアなどこれまで45カ国・地域が発行済みだ。

移行債は比較的基準が緩い。石炭火力のアンモニア混焼など「国際的にグリーンか議論のあるものも含める」と政府関係者は話す。

23年度は原発の研究開発事業なども対象にする。政府は国際標準の認証を得たり、外部評価機関の確認を活用したりして海外の投資家にも受け入れられる商品設計を探る。

認知度の低い移行債の信頼を高めるには透明性が欠かせない。英国は第三者による監視組織を設ける。脱炭素を装う「グリーンウオッシュ」や既存産業へのばらまきと批判されないよう、日本も事業基準の明確化や効果検証など丁寧な情報開示の仕組みが求められる。

日本のESG(環境・社会・企業統治)債の市場規模は4兆円強。1.6兆円の移行国債のインパクトは大きい。

環境国債などを低い利回りで発行できる現象をグリーンとプレミアムの造語で「グリーニアム」と呼ぶ。有利な条件で資金調達できることから、企業や政府の脱炭素投資を後押ししてきた。

世界的な金利上昇でグリーニアムは一部で縮小傾向もみられる。移行債についてSMBC日興証券の浅野達氏は「国内勢を中心に投資需要は強く、出遅れてきた日本のESG市場を活性化させうる一方、定義が定まっておらず海外勢は慎重になる可能性もある」とみる。脱炭素への姿勢が疑われないような商品にできるかが試される。