今日の日経新聞ピックアップ(2023/1/14)

- 東ガス、24年度から水素混焼発電

欧州企業の設備導入

・東京ガスは天然ガスに水素を混ぜて発電できるエンジンを千葉県の発電所跡地に導入し、2024年度から稼働させる。最大出力は10万キロワット。出力の大きいガスタービンと比べて発電開始までに要する時間が短く、出力の調整がしやすい。急な電力不足の際や、供給量が不安定な再生可能エネルギーを補完する用途などでの活用を見込む。25年以降は設備を改良して水素だけで発電することも検討する。

・船舶・発電用エンジンの販売を手掛けるフィンランドのバルチラの発電用エンジンを導入する。千葉県袖ケ浦市で計画停止中の火力発電所を解体し、跡地に設置する予定で、24年度の稼働をめざす。水素は燃焼時に二酸化炭素(CO2)を出さず、次世代燃料として注目されている。

・新たに導入するエンジンは天然ガスに対して水素を25%まで混ぜて発電することができ、CO2排出量の削減につなげる。

・水素は燃焼速度や温度が高いため既存設備は使えず、今は水素だけで発電する大型電源はない。バルチラのホーカン・アゲネヴァル最高経営責任者(CEO)は日本経済新聞の取材に「25年までに水素だけで発電する技術を開発する」と発言。導入済みのガスエンジンも水素のみで発電できる仕様に切り替えることが可能だと話した。

・東ガスもバルチラの技術が確立される25年以降、水素のみで発電できる仕様への変更を検討する。

・ガスタービンを用いた発電機は大規模なもので最高100万キロワット規模の出力があるが、フル稼働まで数時間かかる。一方、ガスエンジンは出力が小さいもののスイッチ1つで機動的に発電し、数分で最大出力に到達する。天候が急に悪化して太陽光発電の出力が低下した場合などに起動させることで、電力供給を安定させられる。冬の寒波で電力が不足した際などにも補助的に使うことができる。

・蓄電池の導入や送電網の増強が遅れる日本は、再生エネの導入量が増えれば増えるほど、火力発電など出力が安定した電源の必要性が高まるというジレンマを抱える。水素で発電するエンジンが再生エネの出力のぶれを補うことができれば、脱炭素を加速できる。

・水素やアンモニアは次世代燃料として期待される一方、まだ国際的なサプライチェーン(供給網)がない。東京電力ホールディングスと中部電力が折半出資するJERAも水素・アンモニアの混焼技術を開発しているが、化石燃料と完全に置き換えられるのは早くて40年代になる見込みだ。

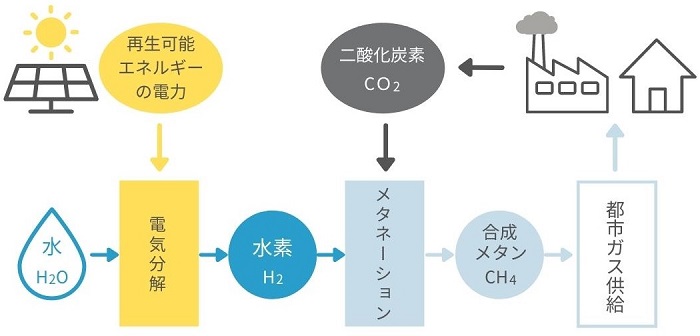

・東ガスは水素とCO2を混ぜて、都市ガスの原料となる合成メタン(e―メタン)を製造するメタネーションにも取り組んでおり、30年には販売量の1%をe―メタンで供給する計画だ。

※メタネーション

「メタネーション」は、水素(H2)と二酸化炭素(CO2)を原料に、都市ガスの主成分であるメタン(CH4)を合成する技術です。

メタネーションによって作られたメタンを「合成メタン」と呼び、この利用(燃焼)によって排出されたCO2と、メタネーションのために回収されたCO2が相殺されるため、大気中のCO2は増加しません。

原料の水素も、再生可能エネルギー由来の電力で水を電気分解してつくることで、製造過程でもCO2を排出させることなく作る水素「グリーン水素」を用います。

東京ガスは、現在の都市ガスの原料である天然ガスを、この合成メタンに置き換えることで、脱炭素化を目指しています。 - 割安株に「ROE10%」圧力

利益率に改善余地、中長期で大化けも

・割安株物色の手掛かりに改めてROE(自己資本利益率)が注目されている。低評価を改善するにはROE向上が近道であり、高ROE株は中長期で大化けする可能性があるからだ。企業統治改革が始まってから約10年。企業に資本効率の意識が広がり、全体の平均ROEは最低ラインの8%超まで向上した。日本株の復活に向けて「10%超」を求める投資家の圧力が強まっている。

・13日の東京株式市場でローム株は前日比0.3%高の9880円と逆行高。昨年末比で4%高だった。ROEの3年平均が6%弱、足元の株価純資産倍率(PBR)が約1倍の割安株が買われたのはなぜか。ローム株を買った国内運用会社のファンドマネジャーは「業績が安定し、電気自動車(EV)に強い。半導体市況の底入れで再来期の予想ROEが高まり、PBRが大きく切り上がる」とみる。

・2014年の「伊藤リポート」で8%以上が目安とされて以降、ROE重視の経営は日本企業に広がった。比較できる主要400社の3年平均は、21年度に8.3%と10年で約3.4ポイント上昇した。近年は8~9%程度で伸び悩んでおり、米国の主要企業(18.8%)との差は8年ぶりの水準に拡大している。

・日本株は低評価のままだ。TOPIX構成銘柄の平均PBRは1.1倍台と、米国(4倍弱)や欧州(2倍弱)を下回る。上場する日本企業の半分程度が解散価値の1倍を下回ることについて、東証は問題視する。

・日本株の評価を高めるにはROEのさらなる引き上げが求められている。PBR1倍未満の場合は理論上、ROEが資本コストを下回っている状態だ。株主が期待するリターンを生んでいないことになり、資本効率が低い状態で売上高や利益を拡大しても逆に価値は毀損するため、まずROE向上が必須となる。日本証券経済研究所の明田雅昭氏の分析によると、全体の4分の1弱を占めるPBR1~2倍の企業もROE向上のPBRへの寄与度が大きいという。

・では、投資家が企業に求めるROE水準はどれくらいか。大和アセットマネジメントの黒田健太氏は日本企業全体について「次のステップは12~15%程度への引き上げだ」と話す。生命保険協会によると、機関投資家の約5割が中長期で望ましい水準を「10%以上」とした。「12%以上」「13%以上」は合わせて約1割だった。

・日本企業がROEを引き上げるカギとなるのが売上高純利益率だ。ROEは純利益率、総資産回転率、財務レバレッジに分解できる。各要素を日米主要企業の3年平均で比較すると、21年度の日本の純利益率は5%弱と米国の9%弱を下回り、改善の余地が大きい。背景には日本は製造業が中心の産業構造であることや、低採算事業の再編や技術革新が遅れていることが指摘されている。

・近年安定してROE10%超を維持する銘柄をみると、ソニーグループや神戸物産など株価が10倍以上に伸びた「テンバガー」は少なくない。割安株のなかに大化けする可能性を秘めた銘柄が眠っている。