年利4.15%のApple預金サービス

シェア抜群のスマートフォンの「iPhone」上でまとめて提供できるところが強み。

高めの金利で消費者をひきつけ、スマートフォン「iPhone」を中心とした「アップル経済圏」で囲い込む狙い。

クレジットカードの「アップルカード」で買い物などをした際に付与されるキャッシュバックも、その預金口座に自動で入金されて残高に対する利息が受け取れる。

米ゴールドマン・サックスが口座の管理などを担う。

「バンキング・アズ・ア・サービス(BaaS)」と呼ばれる、裏方としての金融サービスの提供。

ゴールドマンは16年に個人向けのネット銀行事業「マーカス」を始め、22年末時点で富裕層や一般消費者向けで2257億ドル(約30兆円)の預金を抱える。

マーカスの貯蓄口座の利回りは年率3.9%で、アップル顧客向けの口座は4.15%とより高い金利を設定した。話題性のある金利にして顧客を集めようという意欲がのぞく。

ゴールドマンが高い利息を払っても採算が合うかどうかについては、米国内では3カ月物の米財務省短期証券の利回りが年率5.2%に達するなど、より高金利の金融商品もあり、個人から集めた預金をこうした金融商品で運用したり、法人に貸し付けたりして、安定的に利益を上げられる可能性はあるとのこと。

安定した大規模母数の「アップル経済圏」のなかで顧客を集めるため、広告宣伝費も抑えられる。

今は円安で先々円高になるリスクを考えると、ドルを買ってこのApple預金サービスを利用しようとは思えないので、早くAppleが同等サービスを日本でも開始してもらいたいと願う(日本では日銀の異次元の金融緩和政策が続いている限り無理だろうが)。

Appleと組むか戦うか 銀行が金融の黒子になる日

(日経新聞 2023/05/29 朝刊記事)

米アップルが4月に米国で始めた預金サービスは年4.15%という全米平均(0.3%台)の10倍を超える金利が話題となった。米フォーブス誌によると、サービス開始から4日間で9億9000万ドル(約1400億円)が殺到し、口座数はあっという間に20万を超えた。わずか1週間で日本の小規模な信用金庫並みの預金が集まったことになる。

魅力は金利にあらず

預金金利の高さが注目されるが、米国のネット銀行ではもっと高い金利を掲げるところもある。アップルの強みは、クレジットカードの「アップルカード」と一体化させ、買い物した金額の一部が預金サービスにキャッシュバックされる仕組みを作り、スマートフォンの「iPhone」上でまとめて提供できるようにしたことにある。

多くの人にとって最も身近な道具となったスマホは、いまや金融サービスの主役といえる。調査会社の米インサイダー・インテリジェンスの予測によると、iPhoneの決済サービス「アップルペイ」の利用者は26年に米国で6700万人、全人口の5人に1人に広がる見通しだ。膨大なデータを蓄積する巨大IT企業が与信も含めた金融サービスで猛威を振るうとの観測も現実味を帯びる。

アップルと正面から戦うよりも、組んでしまった方がメリットがある。そう判断したのが、米金融大手のゴールドマン・サックスだ。クレジットカードでも預金サービスでも、アップルにインフラを提供しているのはゴールドマン。異業種の裏方として金融サービスを提供する「バンキング・アズ・ア・サービス(BaaS)」と呼ばれる仕組みだ。

ゴールドマンは主力の投資銀行業務が低迷しているうえ、活路を求めた消費者向けの金融ビジネスでも採算が改善せず、縮小を余儀なくされている。そんなゴールドマンにとって起死回生となり得るのがアップルとの連携。預金サービスにお金が集まれば、市場に依存していた資金調達の多様化にもつながる。

決済サービスコンサルティングの宮居雅宣代表は「銀行から顧客に近づかないといけない時代」と分析する。黙っていても顧客が銀行の支店を訪れ、口座を開設してくれる時代は過ぎた。顧客にとってなじみのあるサービスに金融を「溶け込ませる」ことが勝ち残りのカギとなる。

メガバンクも連携に活路

日本のメガバンクにも同じ発想はある。三菱UFJ銀行はBaaSの預金サービス「dスマートバンク」でNTTドコモと組む。共通ポイントの付与などでサービスの魅力を高めたほか、今後はスマホ決済の「d払い」との連携などで使い勝手を改善していく。利用者は23年度中に10万人規模に成長する見通しだという。

三井住友フィナンシャルグループは銀行口座や証券といった複数の金融サービスを1つのアプリで提供する新サービス「オリーブ」を3月にスタートした。隠れた目玉がネット証券大手、SBI証券との連携で、2022年6月にSBIホールディングスへの出資を決めたことが布石となったといえる。メガバンクといえども、ネット上では看板だけでは勝負できない。他社と組むことでサービスの質を高める必要がある。

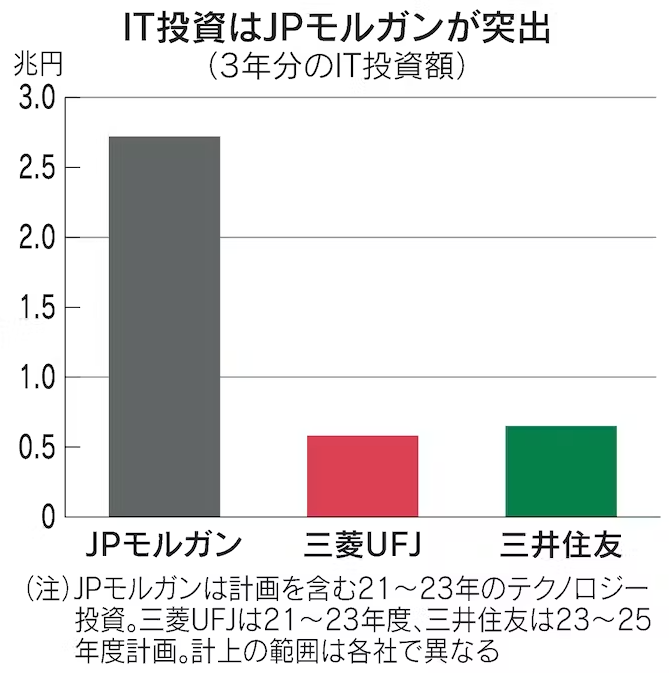

金融のデジタル化は誰にも止められない。米JPモルガン・チェースは23年にテクノロジー投資で72億ドル(約1兆円)を投じる。メガバンクが中期経営計画で示す3年間のIT投資はそれぞれ6000億円前後の水準だ。IT投資の定義などが異なるため単純比較はできないが、日本のメガバンクの5年分を一気に投資する計算になる。

人工知能(AI)、ブロックチェーンなどの分野で、日本の銀行は出遅れている。東洋大の野崎浩成教授は「銀行業界の再編が経営陣にシステムの安定性を重視させて『守り』に入らせてしまった。システムの失われた10年と言える結果になった」と指摘する。システムを安定稼働させることは銀行ビジネスの生命線だが、そこにリソースが割かれすぎてしまったとの見方だ。

アップルの預金サービスは今のところ米国限定だが、日本に襲来したときに太刀打ちできるのか。コスト削減のために店舗網を縮小し、ネットに顧客を誘導するという「銀行目線」の戦略は危うい。同業にも異業種にも連携の枠を広げ、顧客がメリットを感じられるデジタル経済圏を自らつくり上げるぐらいの大胆さも必要となるはずだ。